¿De que trata el Proyecto de Massa para que 1 millón de trabajadores no paguen Ganancias?

Sin dudas en materia económica y de recaudación, uno de los puntos más controversial es el “Impuesto a la Ganancias”, a lo largo de la historia fue uno de los debates que llevó a cabo cada gobierno al momento de ejercer el poder, pero acaso ninguno con un resultado óptimo.

Remontándonos a sus orígenes, el impuesto fue creado bajo la figura del “Régimen de Impuesto al Rédito” durante el gobierno de facto de Agustín P. Justo en 1932 y había llegado como un impuesto transitorio para hacer frente a las consecuencias de la Gran Depresión. Ya sabemos que Argentina es un país en el que los parches duran décadas y las soluciones estructurales nunca llegan, y a esta lista podemos sumar el impuesto a los créditos y débitos bancarios (2001), el aumento de la alícuota del IVA de 18 al 21% (1995) o el regreso de los derechos de exportación (1955).

En 1999, durante la presidencia de Fernando De la Rúa, el ministro José Luis Machinea creó la famosa “tablita” que, inflación mediante, lo convirtió en una “aspiradora” que podía llevarse hasta el 35% de los ingresos de los asalariados (ese límite es el que podría subir al 41% según un proyecto del Gobierno). Esta “pesadilla” para gran parte de la clase media duró casi una década.

No tan lejos de nuestra historia, el discutido gravamen fue uno de los ejes de debate entre el Gobierno de Cristina Fernández y el sindicalismo.

Durante la intervención al INDEC, por un lado no se contemplaba la existencia de inflación, por tanto no existía razón para ajustar las escalas de ganancias. Sin embargo, los salarios efectivamente se negociaban al ritmo de la inflación verdadera, por lo que cada vez más trabajadores pagaban el impuesto y los que lo pagaban, pagaban cada vez más.

Ya con Mauricio Macri gobernando la Argentina, se aprobó una reforma al impuesto que modificó las escalas de manera tal que una mayor cantidad de trabajadores empezó a tributar pero en alícuotas menores. En 2015 1.2 millones de trabajadores pagaban el impuesto a las ganancias mientras que en 2017 casi un millón más fueron alcanzados por el tributo que el presidente había prometido derogar.

Ese mismo año el Congreso aprobó una modificación al Impuesto a las Ganancias que habilitaba a las empresas a habilitar sus balances por inflación en caso de que el Índice de Precios al Por Mayor superase el 100% acumulado en 3 años o cuando llegase al 33% en cada uno de los tres años del período (lo que terminó ocurriendo en agosto cuando la inflación mayorista acumulada alcanzó 36.5%).

Para fines del año 2020, afectaba a unas 2,3 millones de personas, el 25,6% del total de los contribuyentes en relación de dependencia. Con la actualización anual del impuesto de acuerdo a la ley vigente a partir de enero de este año, 300 mil trabajadores dejan de estar alcanzados por el tributo siendo en el caso de los solteros, el piso de $ 74.810 mientras que casados con dos hijos es de $ 98.963.

Ahora con Alberto Fernández en el poder, el debate sobre el “Impuesto a las Ganancias” vuelve a ser tema de agenda, tras la noticia del proyecto presentado por el oficialismo en el cual se fija un “nuevo piso” de $150 mil de remuneración mensual para empezar a pagar el impuesto, lo que beneficiaría 63,4% de los contribuyentes que actualmente lo pagan en todo el país. Así, el tributo solo alcanzaría al sector de mayores ingresos.

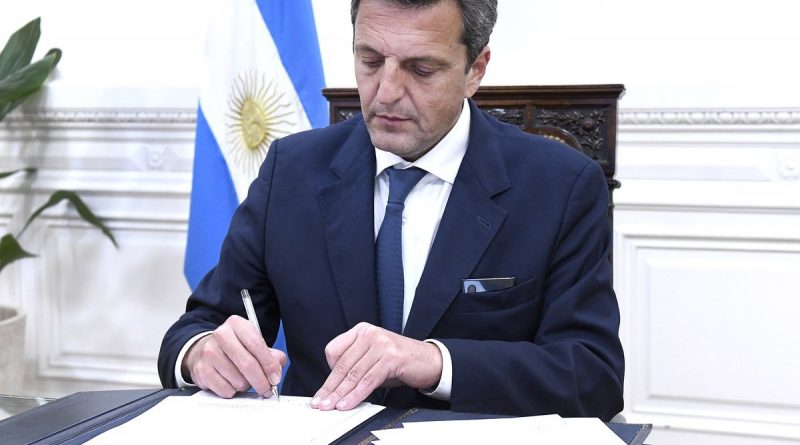

Segun informó el portal especializado NCN (Noticias Congreso Nacional) la propuesta ingresada el pasado viernes y que lleva la firma de Massa no solo tiene como objetivo beneficiar a una mayor cantidad de contribuyentes a nivel nacional, sino también potenciar el mercado interno, dado que los principales beneficiarios de la medida serían trabajadores y jubilados, que destinan la mayor parte de sus ingresos al consumo.

De esta manera se prevé que la cantidad de trabajadores y jubilados que dejarían de pagar el impuesto se incrementaría a más de 1.267.000.

En este sentido, el proyecto permitiría consolidar un esquema progresivo, en el que el Impuesto a las Ganancias solo lo pagarían el 10% de los contribuyentes con mayores ingresos y las jubilaciones de privilegio.

La iniciativa propuesta por Massa está orientado a proporcionar un alivio fiscal a la clase media trabajadora y jubilados de todo el país, siendo una medida que logrará que más de 486 mil personas del sector de la administración pública, defensa y seguridad social, entre los que se encuentran los docentes, médicos y fuerzas de seguridad, entre otros, dejen de pagar.

“La recuperación del ingreso es clave para el crecimiento de la economía este año. Sacarle el Impuesto a las Ganancias a más de 1 millón 250 mil personas es mejorarles la capacidad de compra y recuperar el ingreso”, consideró el Presidente de la Cámara Baja.

Según cada sector, la cantidad de trabajadores a lo largo del país que dejarían de pagar serían: 178 mil (58%) de la industria manufacturera; 133 mil (65%) del transporte, logística y almacenamiento; casi 106 mil (74%) de comercio mayorista y minorista; 48 mil (46%) del sector financiero y casi 27 mil (54%) del rubro de la construcción.

“Debemos tener un sistema tributario más progresivo. Hoy paga más en proporción a su ingreso de ganancias una enfermera o un barrendero que una empresa minera o un bingo”, agregó Sergio Massa.

En su carácter federal, el beneficio alcanza a trabajadores y jubilados de todo el territorio, destacándose los casos de la provincia de Buenos Aires (569 mil empleados y jubilados dejarían de pagar el impuesto), la Ciudad Autónoma de Buenos Aires (157 mil), Córdoba (103 mil), Santa Fe (98 mil) y Tucumán (30 mil).

En el oficialismo aún no está definido si el proyecto será incorporado al temario de sesiones extraordinarias -que culminan el último día hábil de febrero- a través de un decreto presidencial.

En todo caso, más allá de que se lo incluya o no, lo concreto es que difícilmente la iniciativa se pueda tratar en febrero, aclararon fuentes parlamentarias del oficialismo.

Entre los procedimientos parlamentarios, las reuniones de comisión y la próxima Asamblea Legislativa del 1º de marzo, es muy probable que no haya tiempo material para tratar el tema antes del inicio de las sesiones ordinarias.

No obstante, la coalición gobernante es muy optimista en cuanto a la sanción del proyecto, ya que la iniciativa logró un fuerte respaldo político, como se pudo comprobar en los pronunciamientos de varios opositores, e incluso Juntos por el Cambio expresó su voluntad de acompañar el proyecto presentado por Massa.

En particular, desde JxC señalaron que en el interbloque están analizando la idea y que si «se ajusta a los estándares legales, pedirán a Massa, como presidente del cuerpo, que le pida al Ejecutivo que ponga el tema en la agenda de sesiones extraordinarias, que finaliza a fin de mes».

Desde la Coalición Cívica, Elisa Carrió planteó que la coalición opositora acompañará «el proyecto de Impuesto a las Ganancias» y pedirá «que se excluya a los jubilados del régimen general, que no tienen por qué pagar ese impuesto».

También se pronunció a favor el titular del bloque de diputados de Unidad Federal para el Desarrollo, José Luis Ramón (Unidad y Equidad Federal-Mendoza), quien aseguró este lunes que esa fuerza apoyará el proyecto para modificar el piso de Ganancias impulsado por el titular de la Cámara Baja, aunque impulsará modificaciones en algunos artículos.

¿Cómo se calcula el «Impuesto a las Ganancias»?

Ganancias brutas y netas

La ley 20.628 define un impuesto que comprende cuatro categorías según la fuente de las ganancias.

La Administración Federal de Ingresos Públicos (AFIP) las detalla. Primera Categoría: ganancias generadas por el usufructo de los inmuebles urbanos y rurales. Segunda Categoría: los ingresos obtenidos por acciones, intereses, dividendos, etc.

Tercera Categoría: ganancias de las sociedades y empresas unipersonales. Cuarta Categoría: ganancias obtenidas por el trabajo personal (por ejemplo, cargos públicos; jueces, funcionarios o empleados del Poder Judicial de la Nación y de las provincias nombrado a partir de 2017; el trabajo de los empleados en relación de dependencia y las jubilaciones, pensiones, retiros o cualquier subsidio con origen en el trabajo personal, entre otros).

En este punto se debe diferenciar entre ganancia bruta y neta. La ganancia bruta, dice la Afip, es el “total de las sumas percibidas en cada período mensual sin tener en cuenta cualquier concepto que disminuya dicho importe”. Incluye, entre otros, los adicionales por vacaciones, título, comisiones por ventas y gratificaciones. La ganancia neta es el salario “de bolsillo” que queda al restarle dos aportes principales: jubilación y obra social.

¿Sobre qué monto se aplica el Impuesto a las Ganancias?

La AFIP explica que “la ganancia neta sujeta al impuesto es la que resulta de restar a la ganancia neta las deducciones personales que permite la ley del Impuesto a las Ganancias”. Estas deducciones personales son, por ejemplo, tener cónyuge o hijos a cargo, o pagar una empresa de medicina prepaga.

La “tablita de Machinea” reducía la proporción deducible del impuesto a medida que aumentaban los ingresos. En un lenguaje más coloquial, cuanto más ganaba una persona, menos podía deducir y, en consecuencia, más le descontaban. Por eso, este es un tributo “progresivo”.

Durante años, la “tablita” estuvo congelada y los salarios, en un intento por alcanzar o superar a la inflación, siguieron un curso ascendente. Entonces, aparecieron las distorsiones. Quienes estaban por debajo de la línea que marcaba la “tablita” ganaban más que quienes estaban más arriba. En este reino del revés, muchos empleados no realizaban horas extras o rechazaban un aumento, para no aumentar sus salarios y tener que pagar más Ganancias.

El sistema de la “tablita” terminó en 2008. Ahora, el mínimo no imponible surge del RIPTE (un índice ligado a la evolución de los salarios, creado en 2018) y las escalas que definen las alícuotas fijas, modificadas en 2007 y 2016.

El impuesto a las ganancias tiene un mínimo no imponible. Es decir: un importe bajo del sueldo que no es afectado nunca por el impuesto a las ganancias. Lo que han hecho los gobiernos inflacionarios de las últimas décadas es no tocar ese mínimo no imponible (que es siempre un valor en pesos) pese a que la inflación sube los salarios y también el costo de vida. Por tanto el impuesto a las ganancias abarca una parte cada vez mayor del sueldo.

En agosto de 2019, el gobierno de Macri subió un 20% el mínimo no imponible. En 2020, pagan el impuesto un trabajador soltero que gana más de $55.261, uno casado que gana más de $64.145 y uno casado con dos hijos que gana más de $73.104 por mes.

El porcentaje del descuento por el impuesto a las ganancias puede ir de un 4 por ciento a un 29,05% promedio. A eso se le suma un 17% que cada mes se le descuenta al trabajador por sus aportes para la jubilación, la obra social y el Pami. O sea que un trabajador soltero que tiene un sueldo mensual de $150.000, recibirá en total descuentos por un 46 por ciento (17% de seguridad social y 29% de ganancias).

Exentos al impuesto a las ganancias

El artículo 26 de la ley detalla las exenciones, que abarcan al fisco nacional, provincial y municipal, sueldos de diplomáticos, agentes consulares y demás representantes de países extranjeros, las sociedades cooperativas, mutuales, instituciones religiosas, asociaciones, fundaciones y entidades civiles de asistencia social, salud pública, caridad y beneficencia, y las de cultura física o intelectual, entre otros.

Tampoco tributan los intereses originados por los depósitos en cajas de ahorro y plazo fijo en pesos, las donaciones y herencias y el resultado de la venta de casa-habitación.

En plena pandemia del COVID-19, hubo otra modificación por la que quedaron exentos del impuesto a las ganancias, y por actividades vinculadas a la emergencia sanitaria, el personal operativo de los sistemas de salud pública y privada; de las Fuerzas Armadas y Seguridad; de la actividad migratoria y aduanera; bomberos y recolectores de residuos. Y profesionales, técnicos, auxiliares (incluidos los de gastronomía, maestranza y limpieza). Esta exención rige desde el 1 de marzo hasta el 30 de septiembre.

Según lo estipulado por la cuarta categoría, los jueces nombrados desde 2017 pagan Ganancias. Pero quienes fueron nombrados antes siguen exentos. La ventaja fiscal había sido establecida en 1936 y derogada por la ley 24.631, de 1996, durante el gobierno de Carlos Menem.

Sin embargo, ese mismo año, la Corte Suprema de Justicia (Acordada 20/96) estableció su “ inaplicabilidad”, lo que dejó fuera del impuesto a los jueces.